スポンサーリンク

12月ですね。

平成最後の12月。そして年が明けると平成最後の確定申告もやってきますね。

(言ってみたかっただけです。だってもう今しか言えない。)

というわけで税理士さんの確定申告プチセミナーに行ってきました!

忘れないうちに内容をまとめておきます!

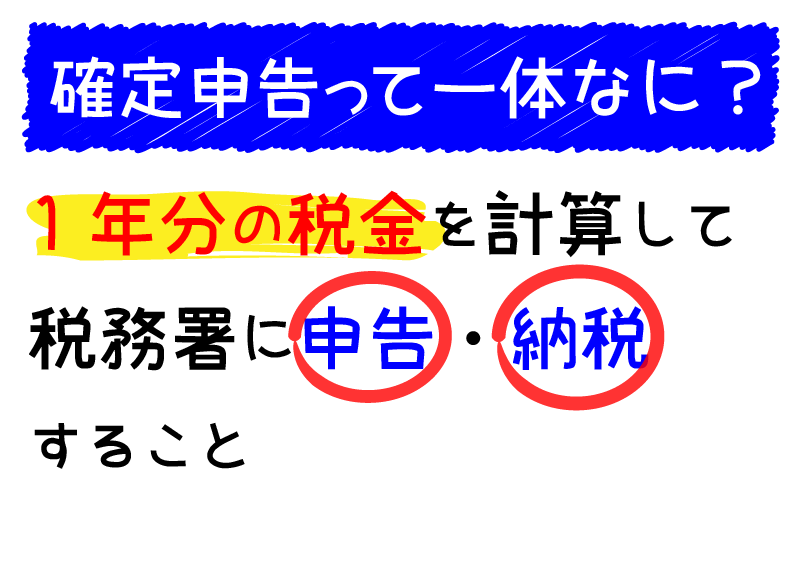

まず、そもそも確定申告とは何かというと、

「1年分の税金を計算して税務署に申告・納税すること」

です。

じゃぁ税金ってどうやって計算するん?

ってなるけど、その計算方法はシンプルと言えばシンプル。

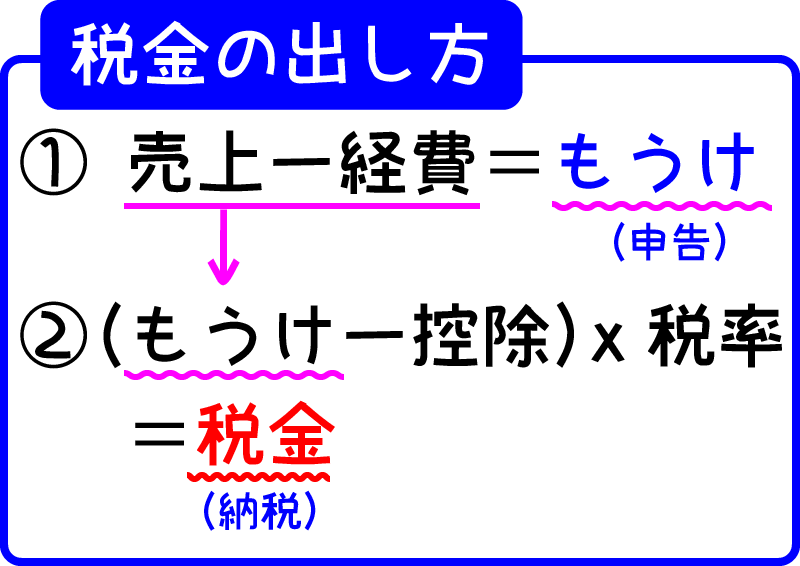

税金の出し方は、まず

売上から経費を引く。

これが「儲け」になりますね。

なので、今年はこれだけ儲けがありましたということを申告します。

そして、

儲けから控除を引いたものに税率をかける。

これが「税金」になる。

こうして出た税金を納めるというわけですね。

ちなみに計算式を見ればわかりますが、最初の「売上」なり「経費」なりを間違えるとそのあとの計算式が全部間違ってることになりますからね!

ここ間違えたらダメですよ!

そして大事なこと、「売上」や「経費」を間違えてはいけないのですが、

じゃぁその「売上」や「経費」の根拠ってなに?

勝手につけていいの?

いやいやそんなわけないですよね。

「売上」や「経費」の根拠となる「書類」が必要なのです!

それがいわゆる領収書だったり請求書だったりするわけですね。

つまり確定申告は、帳簿と書類を紐づける作業でもあるわけです。

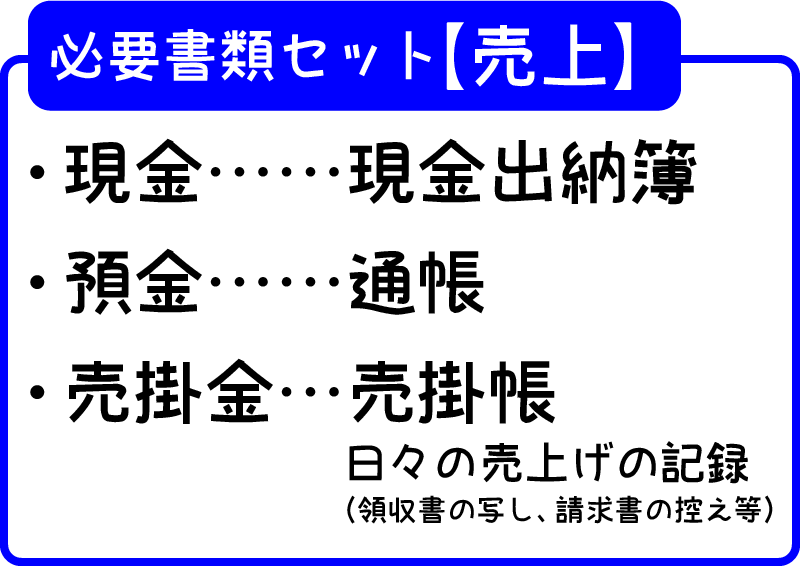

確定申告必要書類セット:売上

売上に関連するお金には、

- 現金

- 預金

- 売掛金

があります。

それぞれお金の動きを記した書類が必要ですね。

現金なら「現金出納簿」。

預金なら銀行などの「通帳」。

最近多いネットバンキングなども必ずダウンロードしておこう!

利用してる口座によっては1年前の履歴が見れなくなったりするものもあるので、ダウンロードは必須。

そして日々の売上げの記録となる売掛帳ですね。

領収書の写しや請求書の控えもいりますよ。

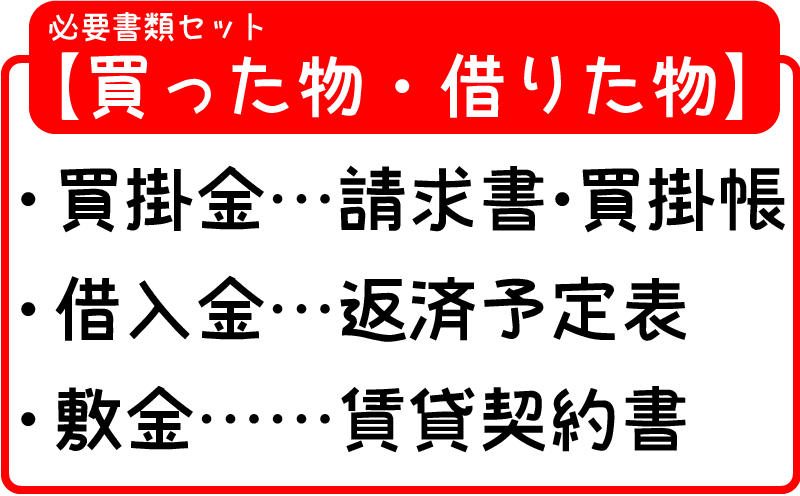

確定申告必要書類セット:買ったもの・借りたもの

次に買ったものや借りたものには、

- 買掛金

- 借入金

- 敷金

という種類のお金があります。

買掛金は「請求書」や「買掛帳」。

借入金は「返済予定表」。

そして敷金の「賃貸契約書」というものが、

買ったもの・借りたものの根拠となる書類ですね。

仕事場を借りてれば、敷金も経費になる。

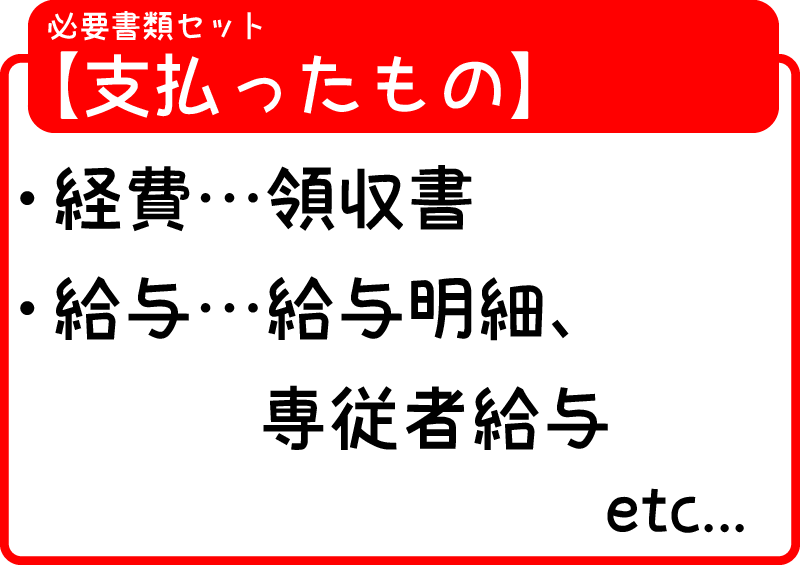

確定申告必要書類セット:支払ったもの

支払ったお金に関連するものとしては、

- 経費

- 給与

などかな。

経費を証明するものは領収書。

そして給与を払ったら給与明細がいりますね。

ちなみに家族に給与を支払う時は、専従者給与の届出が必要になります。

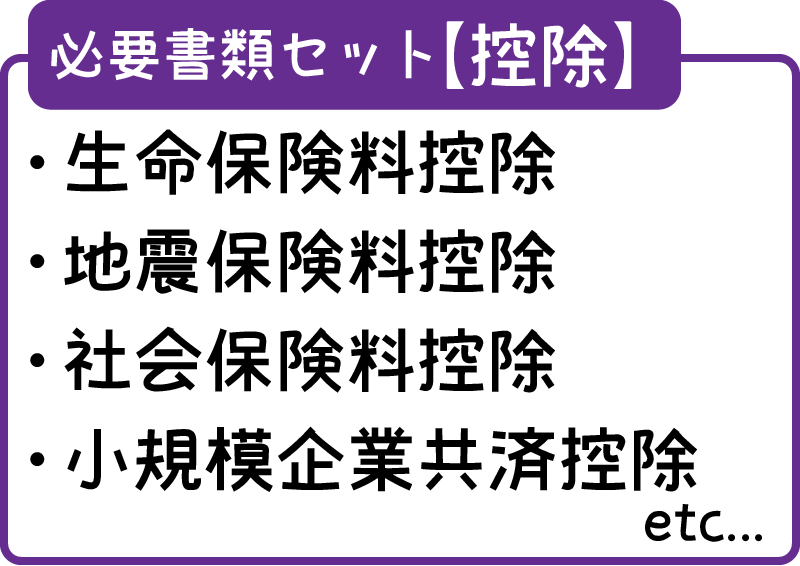

確定申告必要書類セット:控除関係

控除されるものは、

- 生命保険料控除…生命保険・介護保険・個人年金など

- 地震保険料控除…地震保険

- 社会保険料控除…国民年金・国民健康保険

- 小規模企業共済控除…小規模企業共済掛金

などがある。

だいたいどれも年末くらいまでにハガキで届くことが多い。

ちなみに社会保険料控除は青いハガキでくるよ。

確定申告に必要な書類を見分けるコツ

ざっくりと4種類にまとめたけど、それぞれにも必要な書類がいくつかあって、

書類ばっかやんけー!

もー多すぎてわけわからんわー!!

ってなりそうですが、どれが必要か見分けるコツがあります。

必要な書類というは、

数字の証拠になる書類!

です。

この書類を必ず!取っておくこと。

これ大事。

とりあえずどんな書類が必要か見てきましたが、

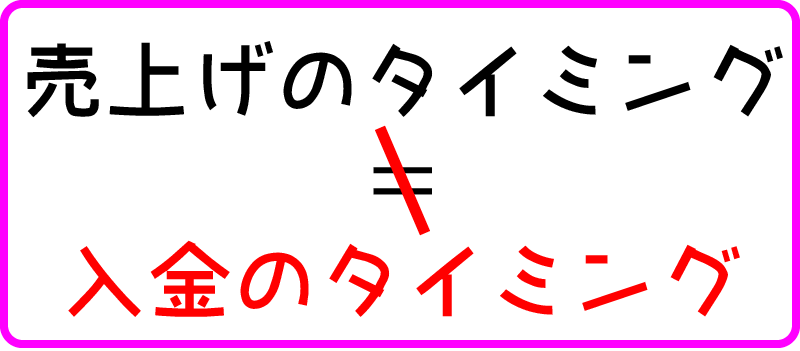

次に帳簿をつけるタイミングってわかります?

売上に関して、お金をもらった時って思いがちですが実は違いました。

売上げのタイミングは入金のタイミングではないんです。

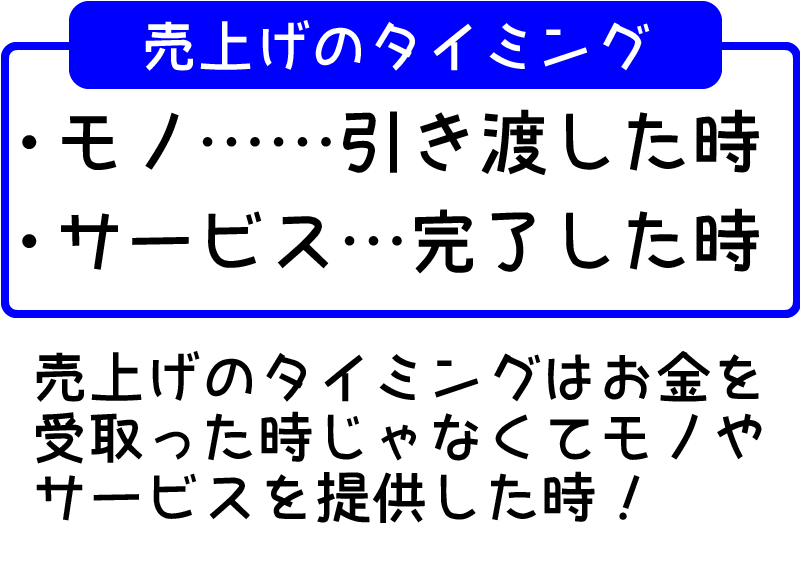

何かモノを売ってる場合、モノを引き渡した時!

例えば、商品を12月に納品しました。

でも支払われるのは1月です。

という時は、売上げのタイミングは12月。

同じようにマッサージとかのサービスも、サービスが完了した時!

何かモノやサービスを提供した時、終了した時が売上げのタイミングなんだって。

お金を受取った時ではなかった。

モノやサービスを提供したタイミングと入金のタイミングがずれてないか確認しよう。

帳簿をつける時は、提供したタイミングで売上げを立てるよ。

実は、自分の商品をプライベートで使っちゃったりすることもあるかと思います。

売り主も買い主も自分なのに帳簿つけなきゃいけないの?

そうなんですよ〜。

自分の商品を使ったとしてもちゃんと売上げを立てないといけないんです。

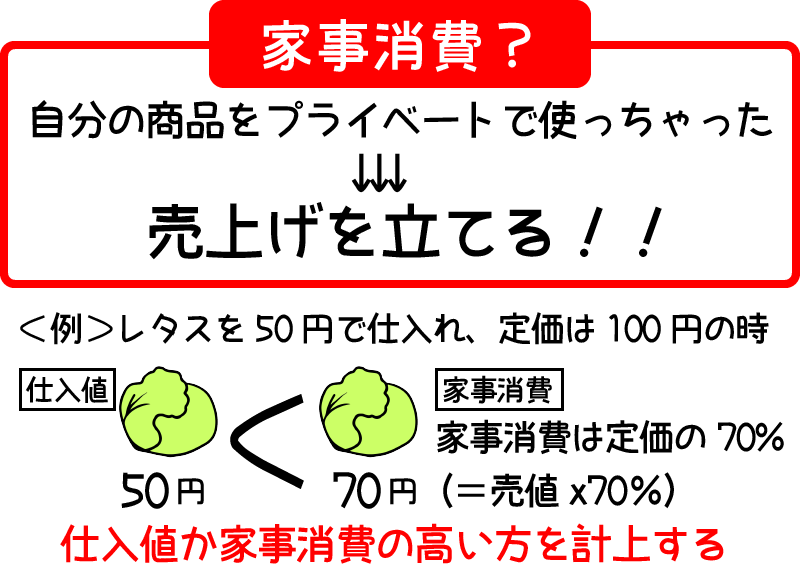

それを「家事消費(自家消費)」と言うそうです。

八百屋さんを例にとると、

- レタスを50円で仕入れました。

- レタスは店頭で100円で売ってます。

- お家のご飯に1個レタスを使っちゃいました。

- 家事消費の金額は定価に70%をかけた数字です。

- この場合100×70%なので家事消費は70円です。

- 家事消費は仕入値と家事消費の高い方を計上します。

- 今回の例だと70円を計上することになる。

という感じになるそうです。

とりあえずもし自分の商品を使ったら、「仕入値」か「家事消費金額」のどちらか高い方を計上しましょう。

経費とは「事業に必要なお金」のことです。

もちょっと詳しく言うと、売上げを上げるためにかかる、必要なお金のことです。

例えば、猫のエサ代があったとします。

ペットショップであれば、猫を売るためには猫の健康管理が必要です。

なのでエサ代は経費になる。

一方、税理士さんが猫を飼っていたとします。

もちろんエサ代はかかります。

でも、猫のエサ代は税理士の業務には関係ないですね。

なので当然これは経費にはなりません。

ついでに税理士さんがあげた例で、数年前ですが、タレントの板◯さんの植毛問題をあげてました。

まぁ植毛は経費にならないよということに対し、

「カツラは経費で落ちるから植毛も認められると思っていた」

とおっしゃっておりましたね、そういえば。

正直カツラもどうなんかな?と思いつつも、

タレントという職業柄、やはり見た目を気にする必要があるのと、カツラは着脱が可能。

つまり仕事の時だけつけるのであれば経費として認めてもいいかという。

一方で、植毛は着脱可能じゃないですよね。

つまり公私関係ないよね?

プライベートにも関わってるよね?

だからアウトー!

ってことなんですね。

まぁわかりやすいといえばわかりやすい。

ただ、税理士さんによって見解が異なるかもしれないけど、植毛も全額ではないにしろ一部は経費として認められる可能性もあると。

ここで重要だったのは、申告漏れの金額が高すぎたところかな。

だって7,500万円って……

いやいや植毛で7,500万円もしないだろうよ……

どう考えても高すぎるわーってとこがおっきかったんでしょう。

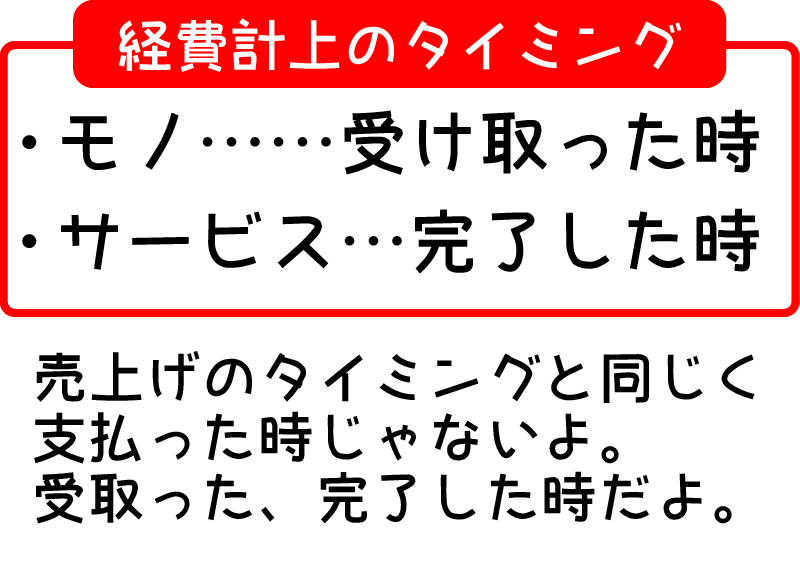

はい、経費の計上するタイミングも売上げの時と同じく、お金を支払った時ではなく、

モノなら受け取った時

サービスなら完了した時が

経費計上のタイミングですよー。

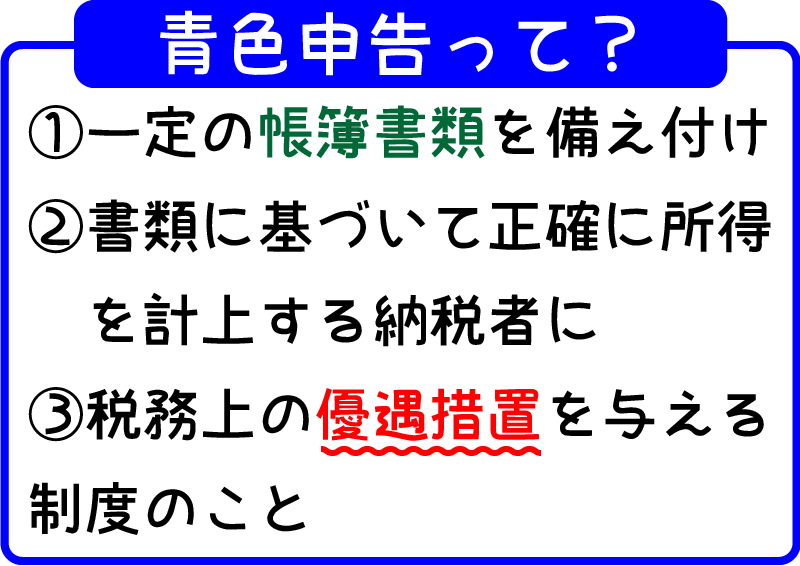

では、確定申告の時によく聞く「青色申告」とはなんぞや?という話になりますが、

「青色申告」とは、

- 一定の帳簿書類を備え付け

- 書類に基づいて正確に所得を計上する納税者に

- 税務上の優遇措置を与える制度

のことです。

この「一定の帳簿書類を備え付け」というのは上にあげた必要書類のことをちゃんと帳簿に記載してれば大丈夫。

そして、「やよいの青色申告オンライン ![]() 」とか「freee

」とか「freee ![]() 」の会計ソフトを使って記入してればソフトが「正確に所得を計上」してくれます。

」の会計ソフトを使って記入してればソフトが「正確に所得を計上」してくれます。

だからそんなに難しいことはない。

大事なのはちゃんと書類を用意して記入すること。

あ、そして青色申告したい場合は、

青色申告をしたい年の3月15日までに「所得税の青色申告承認申請書」を納税地の所轄税務署へ届け出ないといけないよ!

郵送でも大丈夫。

2017年(平成29年)1月4日からは「e-Tax」でも申請できるようになったらしいよ。

青色申告は、

赤字でも申請はしないといけないのです!

え〜めんどくさくね。

赤字なのに申請せんなんの?

ってなりますよね。

イヤイヤでもね、実は青色申告なら

赤字を翌年に繰り越せるんです!(最長3年)!

これはなかなかのメリットですよ。

仮に去年赤字だったけど、今年めっちゃ儲けました!

って時に赤字を申請してれば今年の儲けから去年の赤字分を繰り越せるので結果税金が安く済む。

でも、赤字の申請をしてなかったら儲けた分の税金がどーんとかかるのです。

(別にそれくらい払うよ〜って人はいいと思いますけど)

ここで大事なことが1つ。

赤字を繰越すには「損失申告(第4表)」をつけて出さないと繰り越せないから注意!

しかも!

出し忘れたら修正がききません!

だから万が一赤字が出たら、確定申告の時に「第4表」と書かれたものがちゃんと添付されてるか要確認ですよ。

① 中古資産を買う

中古資産というのは「耐用年数」が短いんだそうです。

つまり減価償却費が多く計上できるということになるんだそうな。

この計算式は聞いたけどイマイチよくわからなかった。

とりあえず中古資産を買うと経費が増えるので儲けが減る。

ことになるらしい。

まぁ年末にそんなものを買う余裕があるかどうかと、それが本当に必要なものかどうかってとこですね。

いくら節税になるからって必要ないものを買うのはただの無駄ですしね。

② 倒産防止共済に入る

倒産防止共済とは、

取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。(制度の概要|経営セーフティ共済(中小機構))

まぁなんか小難しいことが書いてありますが、税理士さんは

「利息がつかない積立金と思っておけばいいです。」

とバッサリ言ってくれた。

うん、わかりやすい。

中小企業倒産防止共済、経営セーフティ共済とも言うらしい、はメリットもありますが、当然デメリットもあります。

メリットは、

- 掛金が経費になる

- 40ヶ月以上納めていれば解約しても(利息はつかないが)全額返ってくる

デメリットは、

- 12か月未満は掛け捨て

- 40ヶ月未満だと戻ってくるのは8割

- 解約した時点で収益になる!→税金の先延ばしにしているだけなので注意

なので、金銭的に余裕があって、長期積立できるなら考えてみるのもアリ。

自分の退職金がわりに積み立ててる人が多いらしい。

掛金の月額は5,000円から20万円まで自由に選べて増額や減額もできる。

③ 自宅の水道代・電気代を経費に入れる(自宅兼事務所の場合)

これは知ってる人も多いかな。

自宅で仕事をしてる場合は、水道代や電気代を経費にすることができる。

ただし!

全額はもちろんダメです。

合理的な割合を出して経費に入れましょう。

一例として、

- 自宅で8時間仕事をしている。

- 1日24時間のうちの8時間なので(8÷24h=0.3)

- 30%分を経費にする

といった感じですね。

これはもうほぼほぼ2択じゃないでしょうか。

ちなみに自分は「やよいの青色申告オンライン ![]() 」を使ってます。

」を使ってます。

freeeは最大30日間、やよいの青色申告オンラインはなんと!最大1年間無料で使えます!

無料期間が終わったあとも、

- freeeは年間9,800円(税抜)

- やよいは年間8,000円(税抜)

だったので、まぁちょっとだけ「やよいの青色申告オンライン ![]() 」の方が安いので。

」の方が安いので。

ただどちらも自動で確定申告に必要な書類を自動生成してくれるので便利ですよ。

一応、これまでになんとか確定申告を乗り切ってきたけれど、ソフト任せとも言うけれど、せっかく税理士さんの確定申告セミナーがあったので、ちゃんとした知識があった方がいいだろうと受けてきました。

自分的に大事かなと言うところや抑えておきたいポイントをまとめましたが、手書きで書きなぐったメモを見ながらなので、もし間違えてたりしたらご指摘いただければと思います。

ちょっとでも参考になれば〜。